Легенды об ужасах оформления налогового вычета оказались сильно преувеличены

Оформление налогового вычета - на редкость хлопотное занятие! По крайней мере так принято считать. Заполняете кипы бумаг, представляете кучу документов, выстаиваете нескончаемые очереди в налоговой инспекции... Благодаря демоническому образу процедуры по соседству с налоговыми расплодилась куча фирм, которые помогают с выбиванием денег из бюджета. Корреспондент «Комсомолки» решил оформить налоговый вычет на жилье самостоятельно.

Оказалось, что страхи перед бюрократической машиной имеют мало общего с реальностью.

10 тысяч за бумаги?!

Начнем с того, что раз в жизни любой россиянин, купивший жилье, имеет право оформить налоговый вычет - льготу, которая предусматривает возврат налога на доходы физлиц. Государство вернет 13% от цены недвижимости. Поскольку максимальный размер вычета на покупку жилья с 2008 года составляет 2 млн. рублей, получить на руки можно до 260 тысяч. Весьма заманчивая сумма! Как раз чтобы обзавестись обстановочкой в новой квартире.

Проблема лишь в том, как вернуть эти деньги.

Это государству налоги отдай и не греши, а возвращать их из бюджета - намучаешься, делился опытом бывалый товарищ.

Но меня сложности не испугали. Жилье в ближнем Подмосковье удалось купить в 2006 году. В 2010-м после достройки дома и долгих судебных тяжб (это отдельная длинная история) удалось наконец оформить право собственности. Однушка пять лет назад стоила чуть больше 900 тысяч рублей. Выходит, имею право получить от государства обратно почти 120 тысяч (13% от 900 тыс.).

- Заполнение декларации 3-НДФЛ, написание заявления и консультация по формированию пакета документов стоит 2500 рублей, - обрисовали порядок цен в юридической фирме, которая помогает в оформлении вычета на имущество. - Не можете сами отдать бумаги в налоговую? Прибавьте еще 400 рублей. А за 10 тысяч мы не только оформим документы и подадим их в налоговую, но при необходимости проведем сверку с оригиналами бумаг и ответим на все возможные вопросы инспекторов. То есть полностью берем на себя решение вопроса. Потратить 10 тысяч рублей, чтобы получить 120 тысяч? Нет уж, дудки! Все сделаю сам, во что бы то ни стало!

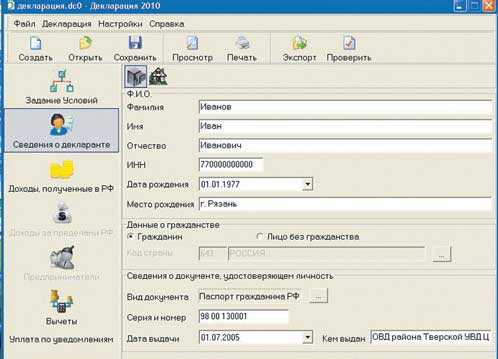

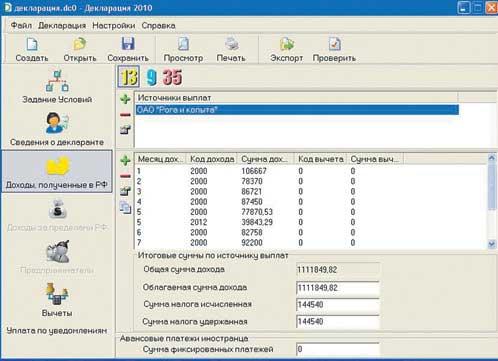

Программа по заполнению налоговой декларации. Следуя ее подсказкам, вбейте данные о себе и своих доходах. Программа сама сделает все нужные подсчеты и сформирует готовый бланк.

- К инспектору за консультацией!

Прихожу в налоговую инспекцию по месту жительства. 9 утра. В окошко, где принимают документы на вычет, стоят всего два человека. Через 15 минут подходит очередь.

- Каждый четный понедельник месяца у нас проходят консультации по оформлению налогового вычета, - сообщила инспектор. - Но на самом деле вся информация изложена на стенде у вас за спиной.Штудируем список «обязательных упражнений»:

- Собрать декларации по форме 2-НДФЛ в бухгалтериях со всех мест работы.

- Написать заявление на вычет.

- Заполнить декларацию по форме 3-НДФЛ.

- Сделать копии паспорта, ИНН, договора на право собственности, на покупку и всех платежных документов (более подробный список - в рубрике «Важно!»). Составляем опись пакета документов...

- Сдаем все бумаги в налоговую.

- Если приобретали жилье в рассрочку, то обязательно скопируйте все платежки, - обратила внимание инспектор.

- Качаем программу

Пожалуй, самое простое из всего списка «обязательных упражнений» - взять на работе справку о доходах по форме 2-НДФЛ. Вся информация хранится в компьютере, так что для бухгалтера не составляет никакого труда нажать несколько кнопок программы, и в считанные минуты справка со всей моей зарплатой и удержаниями из нее по месяцам у меня на руках. Подписи, печати - готово!

Теперь бы заполнить декларацию. Рассказывают, что составление этого многостраничного документа требует досконального знания бюрократической казуистики, а брошюра с детальным планом оформления документа толщиной с палец.

Все это правда, вот только решить проблему можно гораздо меньшей кровью. С сайта Федеральной налоговой инспекции на свой компьютер скачиваем программу по заполнению декларации 3-НДФЛ.

И всего через час становимся обладателями документа на шести листах.- У некоторых людей эта процедура занимает весь день, у меня - 15 минут, - делится гендиректор компании «Персональный советник» Наталья Смирнова. - Но в любом случае оформление декларации не составляет особого труда. Программа значительно облегчает этот процесс. Нужно лишь внимательно, следуя ее подсказкам, вбить данные о себе: фамилию, адрес и т. д., а также перенести из справки 2-НДФЛ данные о доходах. Далее программа сама сделает все необходимые подсчеты и сформирует готовый документ, вам останется лишь его распечатать (более подробно см. на фото).

Как ни странно, самые большие трудности вызвало копирование документов. Квартира приобреталась в рассрочку - благодаря финансовой помощи накопительного кооператива. Взятая в долг сумма возвращалась в течение нескольких лет. Поэтому скопировать предстояло больше 150 листов различных документов! На это ушло пару часов. Ксерокс раскалился чуть ли не докрасна, но тут от меня не требовалось никаких интеллектуальных познаний, только чисто механическая работа.

Программа по заполнению налоговой декларации. Следуя ее подсказкам, вбейте данные о себе и своих доходах. Программа сама сделает все нужные подсчеты и сформирует готовый бланк. - Получаем деньги

- Эка сколько вы бумаг принесли! - удивилась инспектор, сверяя ксерокопии с оригиналами. - Приходите через три месяца - напишете заявление, как будете получать деньги.

Существует три варианта получения льготы. Обычно люди переводят сумму вычета в банк (поэтому, прежде чем идти в инспекцию, необходимо открыть счет, если у вас его еще нет). Другой вариант возврата налогов: относите справку из налоговой по месту работы, где не станут удерживать из зарплаты НДФЛ до тех пор, пока вам не вернется указанная в документе сумма. А третьи счастливые обладатели жилья совмещают оба варианта: забирают вычет в размере уплаченных за прошлый год налогов, а оставшуюся часть вычета добирают за счет прекращения отчисления налогов в последующем.

Важно

Какие требуются документы:

- Налоговая декларация 3-НДФЛ

- Справка о доходах по форме 2-НДФЛ (со всех мест работы)

- Копия паспорта

- Копия свидетельства ИНН

- Платежные документы или расписка о получении денег

- Свидетельство о праве собственности

- Договор купли-продажи

Кстати

Встаньте на налоговый учет

Купили квартиру в новом районе или городе, получили право собственности, зарегистрировались. Решили оформить налоговый вычет на недвижимость? Не торопитесь. Сначала необходимо встать на налоговый учет по новому месту жительства. В районной инспекции подаете заявление, ксерокопию паспорта и старый бланк ИНН. Через неделю получите бланк с новым адресом регистрации (номер ИНН не меняется).

Будь в курсе

Сумма зависит от зарплаты Вернуть налоговый вычет на жилье разом удается лишь людям с большой зарплатой. Ведь цены на квартиры заоблачные - несколько миллионов рублей! Копить на жилье приходится по нескольку лет, залезать в долги. А возврат налогов производится исходя из официальной зарплаты за год и уплаченных с нее налогов. Так, например, если за прошлый год вы официально заработали 1 млн. рублей и уплатили 13% налога - 130 тысяч рублей, а квартиру купили за 2 млн. и претендуете на получение вычета в 260 тыс. рублей, то сразу всю сумму получить не удастся. Налоговая вернет лишь 130 тысяч.

Оставшаяся часть налогового вычета переносится на следующий год. Для этого необходимо принести в бухгалтерию по месту работы справку из налоговой, где указана сумма невозвращенного налога. Бухгалтерия перестает брать НДФЛ из зарплаты работника, пока вам полностью не вернутся причитающиеся деньги. Если и в течение следующего года размер зарплаты не позволит получить налоговый вычет полностью, он снова будет перенесен на последующий период, и так до бесконечности. Для этого каждый год нужно будет брать справки в налоговой и относить их в бухгалтерию по месту работы.

Александр Зюзяев

Не спешите с налоговыми вычетами

(Источник БН.ру 02.05.2012 ) Уже сейчас заемщик ипотеки благодаря имущественным налоговым вычетам может вернуть до 10% расходов на новую квартиру. Но российское налоговое законодательство постоянно изменяется в пользу покупателей недвижимости. Поэтому с реализацией дающегося раз в жизни права на вычет спешить не рекомендуется.

В расхожих представлениях граждан об имущественных вычетах есть несколько привычных заблуждений. Например, часть граждан убеждена, что вычеты можно получить и с военной ипотеки, и с израсходованного на приобретение недвижимости материнского капитала. Многие просто не понимают, что вычеты – это только возвращение выплаченных налогов.

Выгодное законотворчество

В проекте основных направлений налоговой политики на 2013-2015 годы Минфин предлагает предоставлять право на налоговый вычет каждому из совладельцев покупаемой недвижимости в полном объеме.

Уточним, сегодня право на имущественный налоговый вычет делится между всеми покупателями недвижимости пропорционально их доле. И отсюда возникают спорные моменты, которые в налоговых инстанциях трактуются по своему усмотрению. Например, по-разному оценивается ситуация, когда один из совладельцев новой недвижимости получил свою часть вычета, а другой – нет. Идут споры, может ли такой человек при покупке следующей квартиры рассчитывать на весь вычет, только на часть или уже лишился этого права?

Минфин же предлагает привязывать вычеты не к объекту покупки, а к покупателю. Напомним, сегодня при покупке недвижимости россиянам полагается налоговый вычет в размере 13% от затраченной суммы. Но у вычета есть верхняя планка – «по полной» он платится с недвижимости стоимостью до 2 млн руб. То есть максимальная сумма, на возврат которой может рассчитывать честный налогоплательщик (или несколько таковых), равняется (13% от 2 млн) 260 тыс. руб. Для справки: если жилье будет стоить 1,5 млн руб., вычет составит 195 тыс. руб., если 1 млн – 130 тыс. руб. и т. д. Соответственно покупатель, который преимущественную часть суммы за квартиру платит черным налом, эти тысячи теряет.

Если же предложение Минфина будет утверждено, рассчитывать на компенсацию до 260 тыс. один раз в жизни сможет каждый из покупателей объекта недвижимости. Не важно, сколько их – двое, трое, четверо… То есть, например, при стоимости приобретаемой квартиры в 4 млн, по 260 тыс. руб. получат и муж, и жена.

Между тем определенную лепту в прояснение юридических нюансов вокруг имущественных вычетов внес Конституционный Суд. До недавнего времени родители, приобретавшие квартиры в общую долевую собственность с несовершеннолетними детьми, не могли вернуть часть вычета, истраченного на доли детей. Сотрудники налоговой инспекции мотивировали свою позицию тем, что в таком варианте собственниками недвижимости выступают дети и вычет полагается им… когда начнут официально зарабатывать.

Теперь же в праве родителей на полный вычет никто не сомневается. Кроме того, из вступивших в силу с нового года законодательных новаций, касающихся темы имущественного вычета, самой важной, наверное, следует считать расширение прав пенсионеров. Не имеющие налогооблагаемых доходов пенсионеры все равно получают право на вычет. Он переносится на предшествующие налоговые периоды (но не более трех лет), когда эти граждане доходы имели. И для его получения в налоговую инспекцию необходимо представить декларацию за эти три года. Если же и после этого у пенсионера останется неисчерпанный остаток имущественного вычета, то получить его он сможет только в случае, если в будущем появятся налогооблагаемые по ставке 13% доходы.